政府超徵稅收應優先償債│王有康

台灣勞保去年(2022)支出大於收入,出現赤字386億元,加上一年以上債務的未償餘額達5兆7,298億元,蔡政府此時普發去年超徵稅額的1400億元是否允當,值得嚴肅探討。

十多年來稅收超徵與短徵

過去十多年來,台灣多數是稅收實徵數大於稅收預算數,但也有稅收實徵數小於稅收預算數的情形,而後者的情況大都是因發生不可預期的重大事件所致,例如2009年雷曼兄弟事件爆發導致全球金融海嘯,當年稅收短徵 2,538億元,創下歷史紀錄;2012-2013年發生歐債危機,台灣產業以外銷為主,海外需求降低,訂單減少,導致2012年稅收短徵258億元,2013年的稅收短徵295億元,其後2014-2019年的稅收實徵數均比稅收預算數要來得高。

2020年全球爆發Covid-19疫情,政府按《稅捐稽徵法》第26條,同意納稅義務人與營利事業因受疫情影響、營運困難、收入驟減,可向稅捐機關申請延期或分期繳納稅款,延期最長1年,分期最長3年,致使2020年稅收實徵數較稅收預算數短少了222億元。不過,2021年的稅收則超徵4,327億元,2022年更超徵5,237億元,詳見表1與表2。

2022年超徵與短徵稅目

稅收的構成稅目包括中央稅和地方稅,2022年的營利事業所得稅,稅收實徵數1.027兆元,相較於稅收預算數7,300億元,超徵了2,972億元,居超徵稅目之首;綜合所得稅超徵1,260億元,位居第二位;營所稅與綜所稅合計占超徵總稅收的80.8%。不過,2022年也有短徵的稅目,其中貨物稅短徵300億元,主要是因政府2022年調降汽、柴油貨物稅所致,貨物稅居短徵稅目之首位;土地增值稅短徵115億元,位居短徵稅目第二位;證券交易稅短徵12億元,居短徵稅目第三位,主要是因證券市場成交量減少所致。

稅收超徵的原因不一,有些稅目與經濟景氣有關,例如景氣與所得稅收呈正相關,至於贈與稅收與遺產稅收則與景氣關聯不大。從2007到2021年共16年的資料可發現,只有4年出現稅收短徵,其餘12年都是稅收超徵,而出現稅收短徵的年度都與當年發生重大國際經濟事件有關,例如全球金融風暴、歐債危機、全球Covid-19疫情。

此外,由於政府是在T年初開始籌編T+1年的預算,從籌編到實際執行有兩年的落差,難免會有差異,因此稅收實徵數不可能和預算數相同。

物價攀升造成稅級攀升

稅級攀升是通貨膨脹將所得推高至較高的稅收級別(Tax Brackets),由於很多累進稅制或免稅額或起徵點,並不會因通貨膨脹而有所調整,當通貨膨脹發生,所得與薪酬的帳面水準上漲時,會被課徵更高的稅,但納稅人所得與薪酬的實際水準並未增加,如此一來,就會導致政府因通貨膨脹造成實際稅收的增加。

觀察去年台灣稅收出現天文數字的超徵稅額,有一部分原因便是由於通貨膨脹嚴重惡化,物價大幅攀升,導致營業稅及營利事業所得稅出現「通貨膨脹稅」,同樣,因物價不斷攀升,而綜合所得稅制課稅採累進稅率,許多納稅人的名目所得扣除通貨膨脹後,實質所得不增反減,名目所得卻跳到較高的課稅級距,適用較高的稅率,和營利事業所得稅一樣,綜合所得稅也出現「稅級攀升」的情形,形同對納稅人加徵了「通貨膨脹稅」。

稅收超徵應優先用於還債

根據「財政大水庫理論」,富人應該繳的稅較多,窮人繳的稅較少,甚至不用繳稅,但繳稅多的人並不保證能得到政府較多的照顧,這就是財政「共同報償原則」,它和私經濟付出較多的錢通常會得到較好商品,或服務的「個別報償原則」不同。超徵的稅收如何處理,根據《預算法》第59條規定,各機關執行歲入分配預算,應按各月或各期實際收納數額考核,超收應解繳公庫,不可直接坐抵或挪移墊用。

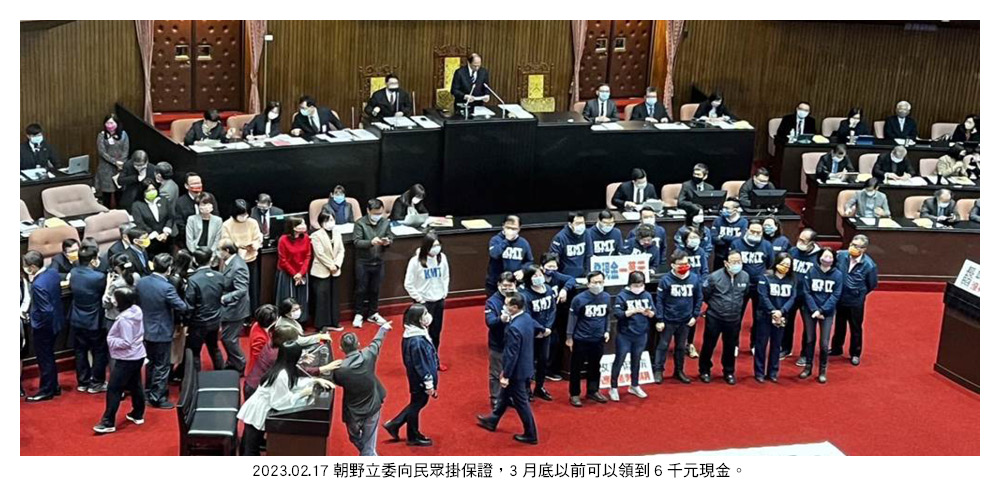

蔡政府去年底規劃將超徵稅收中的1,400億元,採每人6,000元的方式發放現金,這並不符合《預算法》規定,超徵稅收必須先繳庫,等到今年7月審計部審查後才能動支。何況,目前的「疫後強化經濟與社會韌性及全民共享經濟成果特別條例草案」尚未通過,沒有法源不能發放,目前台灣一年以上的債務未償餘額達5兆7,298億元,以債養債必須付出更多利息,最後還是得要靠稅賦來還債。稅是國家負債的最終保證,根據財政大水庫理論,超徵稅收除撥補勞保虧損外,實應優先還債。

(作者係廣東海洋大學台籍教授)

附加資訊

- 作者: 王有康

- pages: 58

- 標題: 政府超徵稅收應優先償債