超額儲蓄創歷史新高的警訊│李沃牆

今年台灣的儲蓄率及「超額儲蓄」有望雙創歷史新高,這現象除了意味閒置資金氾濫外,也代表台灣面臨消費、投資成長不足的困境。解決之道,除引導台幣適度升值及升息外,擴大內需及投資機會亦是不二法門。

「節儉」一直是中華民族的傳統美德,但在經濟學家凱因斯的有效需求理論中,認為愈節儉反而愈存不到錢,因為過於節儉而減少消費,也會讓市場上更不容易賺到錢,造成所得減少,最終能夠存到的錢卻不增反減,就產生了「節儉的矛盾(paradox of thrift)」。主計總處預估今年的「儲蓄率」將達到43.18%,「超額儲蓄」恐首度超過新台幣4兆元,雙創歷史新高,除意味閒置資金氾濫外,也意謂今年恐怕會面臨消費、投資成長不足的困境,將不利於經濟成長。

超額儲蓄形成原因有四

什麼是「超額儲蓄」?簡單來說,就是一個國家所有可支配的錢,扣掉投資所剩餘的閒置資金。進一步言之,在一個四部門的經濟體系中,C(消費)+I(投資)+G(政府支出)+X(出口)=C(消費)+S(儲蓄)+T(稅收)+M(進口)。此等式左邊代表總支出或總需求,右邊為總收入或總供給。左右移項,可得儲蓄(S)減投資(I)會等於出口(X)減進口(M),即「超額儲蓄」(S-I)=貿易順差(X-M)。

惟實際估算時必須稍做調整,即超額儲蓄=貿易順差+國外要素所得收入淨額+國外移轉收支淨額。因此,貿易順差愈大,「超額儲蓄」就愈多。依照前述定義,「超額儲蓄」又區分為企業的閒置資金及一般民眾的閒置資金。

台灣出口順差增加

根據財政部公布的資料,台灣5月出口連23紅,該紀錄僅次於金融海嘯後的2010年11月至2012年12月,連續26個月的正成長紀錄,累計今年1至5月出口規模為2,044.8億美元,創歷年同期新高,年增率約20%。而1至5月進口規模則為1,814.1億美元,同創歷年同期新高。台灣出口連月收紅,主要是受惠於新興科技應用與企業數位轉型浪潮,尤其電子零組件、積體電路如半導體晶片等出口值需求暢旺貢獻最大。

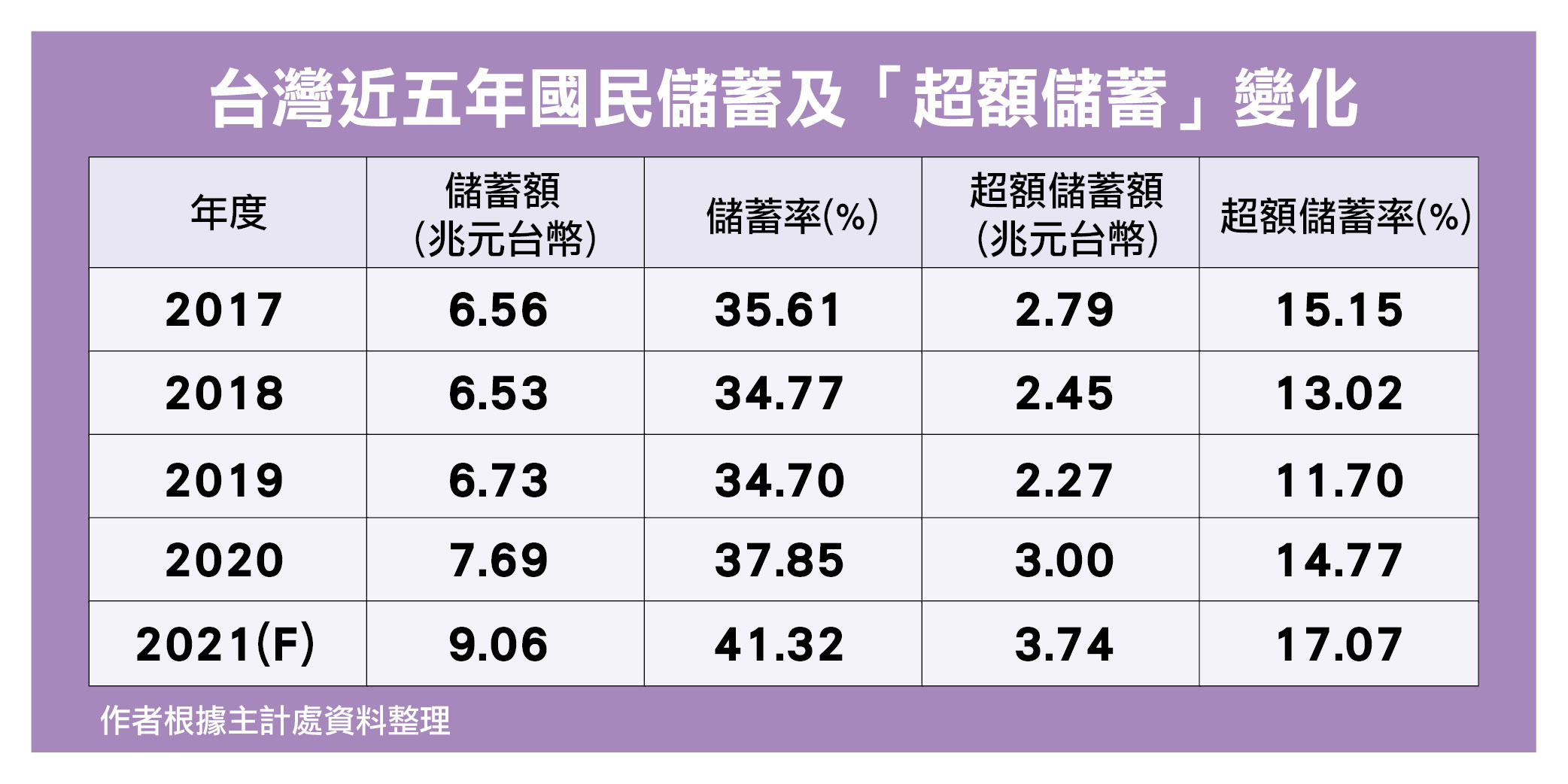

台灣於2017年至2021年的出口順差分別為582.8億美元、492.1億美元、434.9億美元、589.6億美元及648.7億美元。尤其在2020及2021年的成長速度較往年為大。若同時對照表列的數據,即可明瞭,為何這二年期間的超額儲蓄額及超額儲蓄率也大幅增加。

台灣超額儲蓄額2014年首度衝破2兆元大關,而後持續上攀,在2017年時達到2.79兆元,2018、2019年則稍稍回落,分別來到2.45兆元、2.27兆元。但2020年再次突破3兆元關卡,近兩年更因疫情導致全球處在極度寬鬆的貨幣環境下,超額儲蓄額持續創下新高,2021年來到3.74兆元。而原先2月預估今年的「超額儲蓄」為3.58兆元,5月最新預估則是衝破4兆元。

民眾消費意願低落

2020至2021年的民間消費都是負成長,今年4月爆發的新一波本土疫情,不僅再度重創內需市場,讓家庭不敢消費,徒使民間消費實質成長率及民間投資也同時下修。另外,受物價不斷上漲影響,主計總處於6月10日所公布的今年1至4月全體受僱員工經常性薪資,年增2.72%,創下2001年以來同期最高增幅;但剔除物價因素後,實質經常性薪資卻是年減0.23%,為近六年同期首度負成長,勢必衝擊民間消費意願。

無優質的投資環境及標的

不少人狐疑,台灣保險公司每年收取大額的保費,到底跑去哪裡了?根據保險局最新統計,壽險海外投資截至今年3月底突破新台幣20兆元大關,海外投資占壽險資金部位已達67%,比重創29個月新高;這比率相當於保戶繳的100元保費中,有67元被拿去海外投資,居全球第一。為何保險公司偏愛海外投資?究其因,除了台灣有許多的法規限制外,應是沒有好的投資標的。

簡單來說,就是台灣長期低利率及投資市場低報酬率,無法滿足保險業資金需求,只好往外跑,但風險也因應而生。再者,近幾年政府鼓勵台商回流,台商在政策利多的誘因下,挾帶大筆資金回流,雖創造了亮眼的經濟數據,但這些資金並不完全投入實體投資,甚至有部分流向房地產。

擔心經濟衰退,保守因應

鑑於俄烏戰爭、中國大陸抗疫封控舉措以及全球供應鏈的干擾,通膨持續升溫,全球經濟成長有衰退的疑慮。世界銀行(World Bank)行長馬爾帕斯(David Malpass)表示:「現在看來,通膨高於平均水平、經濟成長低於平均水平的局面,似乎將持續數年,停滯性通膨風險相當大。」世界銀行於6月7日發布最新《全球經濟展望》報告,預估今年全球經濟成長率,從去年的5.7%大幅放緩到2.9%。主計總處最新的預測,也不得不下修台灣今年經濟成長率到3.91%,較原先預測的4.42%下修0.51個百分點。企業及民眾在憂心未來經濟可能衰退下,只得保守因應。

對症下藥才能畢其功一役

一、台幣適度升值:台灣2021年出口值4,464億美元,假設去年台幣兌美元於年底時升值1元,則以美元計價的出口值,恐要減少逾4,000億台幣。因而,讓台幣升值是有助於經常帳順差降低,或「超額儲蓄」減少的最直接方式。但台幣升值也不利於出口競爭力,該如何拿捏,端賴央行的決策。

二、央行應引導利率適當提升:台幣長期處於低利率水準,不僅未能反映合理的成本,也造成利差擴大及資金外流,以致「超額儲蓄」淹腳目。

三、法規鬆綁,促進投資、擴大內需引擎:保險業投資偏向往海外投資的主要因素就是台灣沒有較佳的投資機會,再來是法規限制多。因而,改善投資環境及放鬆相關法規,應可有效將「超額儲蓄」移轉為實體投資、消費及建設,並減少資金淨流出,一舉兩得。

(作者係淡江大學財金系教授兼兩岸金融研究中心副主任)

附加資訊

- 作者: 李沃牆

- pages: 60

- 標題: 超額儲蓄創歷史新高的警訊